明けましておめでとうございます!2022年もよろしくお願いします。

恐ろしいことに前回の記事が2020年12月の運用資産報告でした。

丸一年何やってたんだという自責の念でいっぱいです。ブログを書く習慣がなくなってしまったというか、結婚して自分一人の時間が少なくなってしまい書く環境がないことの影響が大きいです。

書斎が欲しい…

書斎がなくとも、朝早く起きてやれば良いんでしょうがそこまでのモチベーションがないのが実態です。2022年こそは月に1本ぐらいは書きたい。このブログの目的は、米国株投資による資産形成の記録でもあるので。実体験を記録していかないとなんの意味もない。

2021年は順調に推移して退屈な1年でしたね。

2020年初は、コロナショックがあって絶好の買い場がありましたね。

フォロワーさんは、1,000万ほどニューマネーを投下したらしいので、今頃ウハウハでドル札が浮かんだジャグジーに入っているんじゃないかと思います。

さて、第4四半期が締まったので、当ファンド「くうねる30」の運用資産を公開します。

前年比約500万円アップ!

2020年は300万円アップだったので、上昇が加速しています。これが複利の力か。

詳細を発表します。

スポンサーリンク

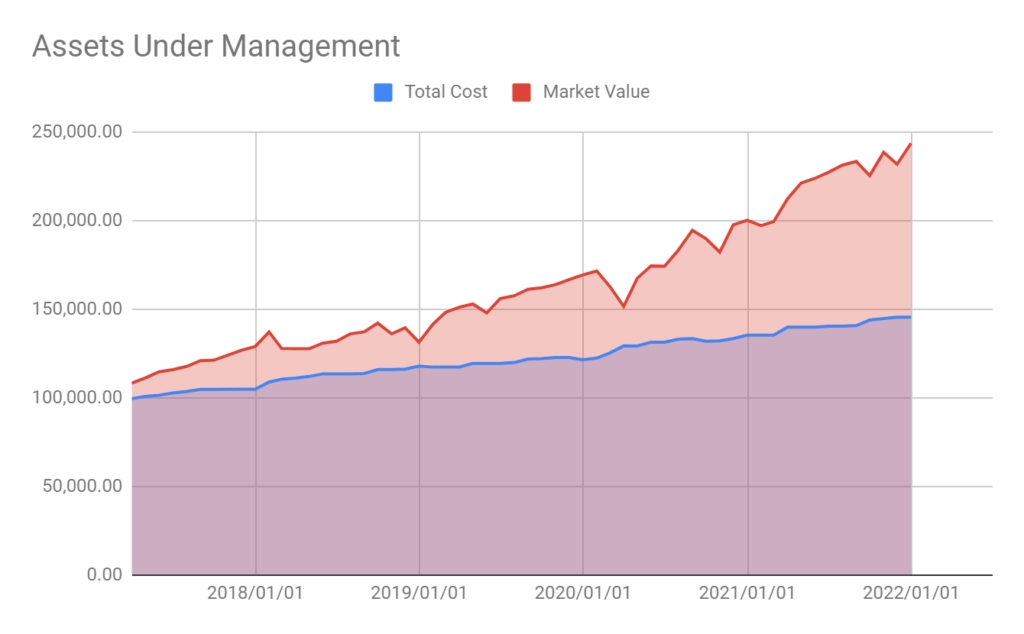

運用資産(AUM)

2020年に比べると堅調な株価の推移だったことがわかります。

Total Costの方は、目標である配当金再投資を除く額で100万円を投資するということを達成しています。

月10万円も投資するわけではないので、現実的な数字だと思っています。

(1)運用経過の説明

投資元本と評価額

| 2020 | 2021 | |

| Total Cost | $135,276 | $145,490 |

| Market Value | $200,199 | $243,592 |

円建てで2,800万円に突入。

103円→115円とと円安に振れてきていることが大きいですね。

ドル建てでも21.67%増加です。

2020年年末時点では、現金や確定拠出年金を含めて金融資産2,500万円が目標でしたが、3,000万円のアッパーマスにのりました。

3,500万円にも届きそうとイキったら、カフェオレをこぼして買ったばかりのメリノウールのデスクマットが茶色に染まりました。在宅勤務の設備投資で大枚はたいて買った3万円超えのキーボードにかからなくて本当に良かったと思った。

2千円ぐらいのメンブレンキーボードと比べたらキータッチが雲泥の差です。打鍵感が気持ち良い。

タイピングが楽しいって生まれてはじめて感じた。

スポンサーリンク

投資元本(Total Cost)

投資元本は、前年から約10,000ドル増。

投資方針で決めている目標達成

トータルリターン

トータルリターンは、43.74%から63.48%にアップしました。

運用当初からS&P500に投資していればもっと素晴らしいパフォーマンスを記録していたことはファクトとして出ているが、個別株が楽しいので仕方ないとしています。

見ると悲しくなるチャートを貼っておきますね。

S&P500に当初から投資していれば、パフォーマンスは倍…

(2)今後の運用方針

投資方針通りに、「個別株」を淡々と買い増していくスタイルで運用していきます。

S&P500に勝てる日を信じてw

アセット・アロケーションが普通預金100%の人より資産形成しているから良いと自分を慰めます。

ロールオーバー反映後の2022年NISA投資枠はどれくらいあるのかな?とマネックス証券を見に行ったらメンテナンス中だった。年初で燃えている今確認したかったのに残念。

(3)投資環境

2022年もしばらくは新型コロナウイルスの影響を引きずりそうですね。

個人的には、ワクチン接種率も高くなったので指定感染症を解除して季節性インフルエンザと同等の扱いにしてしまえば良いんじゃないかと思うんですが。ウイルスなんだから変異を続けてずっと続くでしょこれ。ゼロリスクはムリだから重症化リスクがある人の保護だけしっかりすれば良いんじゃないかな。

じゃないと、持ち株のボーイングがずっと業績回復しない!

人類が滅亡しない限りは、弊ファンド内の企業は利益を上げ続けるので、継続して投資を続けます。

不動産賃貸業(不動産投資)を始めようと動いてます。

「他人資本で勝負できるなんてサイコー!」なんて思っていたけど、属性が悪いので借りるのが大変です。物件よりもまずは金融機関を開拓するべきでした。初手を間違えてちょっと時間を無駄にした感があります。

不動産投資については、記事にしようと思っています。

(4)お知らせ

2021年の春に結婚しました。

相手はガッキーに似ていない非投資家です。

(5)当該ファンドの概要

米国株式(ADR含む)に原則として100%投資するアクティブファンドです。

精神衛生上の観点から配当金に重きをおいていましたが、グロース株にも投資はじめました。

運用ルール

・トータルリターンは、売買費用を控除して計算

・トータル・リターンは、計測期間における実現および未実現損益および配当を含む ・配当にかかる税金は考慮されていない。Annual Reportで調整

・配当及びキャッシュ(待機資金)は、ポートフォリオから払い出されない限りトータル コストに含め、外部キャッシュフローとしない ・ニューマネーは外部キャッシュフローとし、待機資金になった時点でトータルコストに 含める ・タックスロスセリングによって還付された税金はニューマネーとして投下

以上で2021年第4四半期の運用資産報告を終わります。

2022年も健康に気をつけて、楽しく投資を続けましょう。

配当成長・米国株投資家、くうねる(@KuuDiv)でした。

May Dividends be with you.

スポンサーリンク

コメントを残す